「せっかく旅行をするなら、ちょっとお得な旅にしたい」

「効率よくマイルを貯められるクレジットカードが知りたい」

クレジットカードは旅行の必須アイテムです。しかし、種類が多く内容も複雑なため、どのクレジットカードがよいのか迷うことはありませんか?

せっかくなら、クレジットカードの特典やポイントを最大限に活用できる、旅行に適したクレジットカードを持ちたいですよね。

このか

このかただ、クレジットカードの記事は複雑なものも多く、結局何がいいのかわからなくなってしまうこともしばしば。

この記事では旅行好きな人なら必ず持っておきたい最強のクレジットカードについて、なるべくわかりやすく解説します。

どうせ旅行をするならちょっとリッチな旅にしたいという人は、最後まで目を通して自分にぴったりなカードを選んでください。きっと、これからの旅行が充実したものになりますよ。

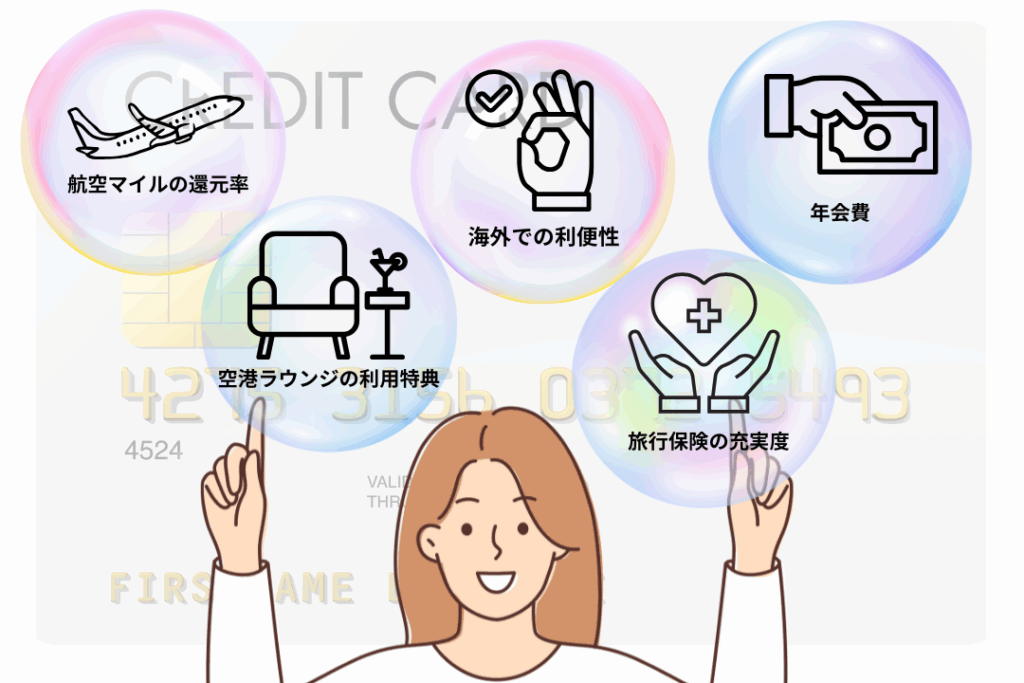

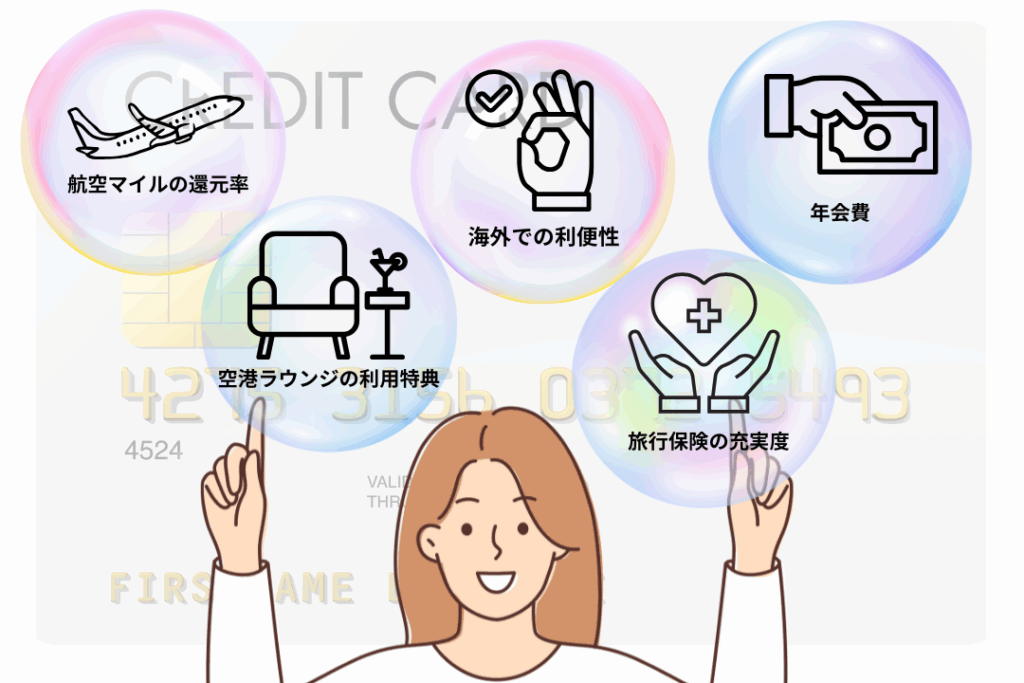

旅行に最適なクレジットカードを選ぶ5つのポイント

クレジットカードを選ぶときに注目するべきことは、次の5つです。

一つずつ、詳しく確認していきましょう。

航空マイルの還元率

旅行でマイルを効率よく貯めたいなら、マイル還元率が高いカードを選びましょう。

マイルを貯めることで、無料で航空券を手に入れることができたり座席をアップグレードしたりできます。

マイルで航空券やアップグレードが手に入れば、旅行の際のコストを大幅に削減できますよ。

JALカードやANAカードなど、自分がよく利用する航空会社の提携カードはとくにおすすめです。マイル還元率が高く、航空券や搭乗で効率よくマイルを貯められます。

年会費無料の一般カードで十分なので、自分がよく使う航空会社の提携カードを1枚は持っておくのがおすすめです。

年会費

年会費と特典やサービスとのバランスを考えましょう。

年会費が高いカードは空港のラウンジ利用が無料だったり、旅行保険が手厚くついていることが多く、頻繁に旅行をする人にとってはお得です。

ポイント還元率が通常よりも高めに設定されているため、旅行や日常の買い物で貯まったポイントをマイルやホテル宿泊に変換しやすいのも魅力でしょう。

毎回空港ラウンジを使う場合、その利用料だけで年会費の元が取れることもあります。

一方、年に数回しか旅行をしない人には年会費が無料のカードがおすすめ。ラウンジ利用や保険があまり必要でない場合は、年会費が無料のカードで十分です。

年会費無料のおすすめカードはこちらの記事で詳しく紹介しています!

空港ラウンジの利用特典

空港ラウンジの利用特典がついたクレジットカードは、長時間のフライト前や乗り継ぎの際に快適に過ごせる空間を提供してくれます。

一人あたり数千円支払えばカードを保有していなくても利用できますが、正直なところお金を支払ってまで利用するほどではないかもしれません。

無料だから利用したいんですよね〜

- 無料の飲み物

- Wi-Fi

- 電源コンセント

- 眺めがよく、広々とした空間

普通のクレジットカードでは、空港ラウンジの利用特典はほとんど付いていません。この特典が使えるのは ゴールドカード以上が基本ラインです。

ラウンジを無料で利用したいなら、できるだけ年会費が安いゴールドカードを選ぶのもポイントです。

旅行保険の充実度

旅行保険が充実したクレジットカードは、旅行中の予期せぬトラブルに対して大きな安心感があります。

とくに海外旅行では、ケガや病気にかかった際の医療費が非常に高額になることがあるため、適切な保険があると非常に心強いです。

- 賠償責任保険

海外旅行中に他人にケガをさせたり、物を壊してしまった場合の賠償費用を補償

- 傷害・疾病治療保険

旅行中のケガや病気の治療費を補償

- 携行品損害保険

旅行中の持ち物(カメラ、スマホ、バッグなど)が盗難に遭ったり、破損した場合に補償

- 旅行キャンセル・遅延保険

フライトが遅延したり、キャンセルになった場合にかかる追加費用をカバー

ホテルの延泊や食事代など、急な出費にも対応

カードによって、保険の適用条件(利用付帯・自動付帯など)が違います。どのような場合に保険が適用になるのか、入会前に必ず確認しておきましょう。

保険の利用付帯・自動付帯とは

自動付帯: クレジットカードを持っているだけで、自動的に保険が適用される。このタイプの保険は、カードでの旅行代金の支払いが不要です。

利用付帯: 保険を適用するには、旅行代金の一部または全額をそのカードで支払う必要があります。この条件を満たさないと保険が適用されません。

海外での利便性

海外でのクレジットカード選びでは、国際ブランドが重要なポイントとなります。

| ブランド | 海外利用手数料の目安 | 特徴 |

|---|---|---|

| VISA | 約1.63% | 世界シェアNo.1。ほぼどの国でも利用可能。 特にアジア・ヨーロッパに強い。 |

| Mastercard | 約1.63% | VISAに次ぐ世界シェア。 ヨーロッパや南米で強く、為替レートも安定。 |

| JCB | 約1.60〜1.80% | 日本発ブランド。 日本国内やハワイなどアジア主要都市に強いが、欧米では利用できない場所も。 |

| American Express | 約2.00% | 北米・欧米で強い。 ステータス性が高く特典が手厚いが、利用できない店舗も多い。 |

海外でカードを使うと、現地通貨を日本円に換算する際に 海外利用手数料(約1.6〜2.0%) がかかります。

たとえば10万円分の決済なら、1,600〜2,000円が手数料として上乗せされます。

使える加盟店の多さや手数料を考えると、海外へ行くならVISAとMasterの2枚を持っておけば安心です。

旅行のメインカードはこれ!最強おすすめクレジットカード

「ラウンジ特典」「年会費の安さ」「旅行保険の安心感」などを総合的に考えて、海外旅行に行くときのおすすめカードを2枚に厳選しました。

どちらも日常使いしながらポイントが貯められ、旅行でもラウンジ特典や保険が頼りになる“メインカード”です。

旅行に最適なクレジットカードを選ぶ5つのポイントに沿って、それぞれのカードを解説していきます。

楽天プレミアムカード|最安でプライオリティ・パスが持てる

航空マイルの還元率

楽天プレミアムカードは、ANAカードやJALカードのように直接マイルが貯まるカードではありません。

しかし、貯まった楽天ポイントは 2ポイント=1 ANAマイル / 1 JALマイルに交換できます。交換レートが2:1のため、実質のマイル還元率は0.5%と低めです。

一方で、楽天市場でのショッピングでは常時ポイント3倍になったり、頻繁にキャンペーンが行われたりするため、ポイント自体は効率よく貯まります。

普段の買い物でポイントを貯めて、必要に応じてマイルに変えるとよいでしょう。

年会費

楽天プレミアムカードの年会費は 11,000円(税込)です。一見すると高く感じるかもしれませんが、この金額で得られる特典を考えれば十分に価値があります。

楽天プレミアムカードを利用して楽天市場で月3万円の買い物をした場合を想定してみましょう。

| 利用シーン | 還元率 | 年間獲得ポイント (月3万円利用) | マイル換算 (2P=1マイル) |

|---|---|---|---|

| 通常利用 (常時3倍) | 3% | 10,800ポイント | 5,400マイル |

| 5と0のつく日 キャンペーン | 5% | 18,000ポイント | 9,000マイル |

| お買い物マラソン | 7〜10% | 25,200〜36,000ポイント | 12,600〜18,000マイル |

| スーパーセール | 10%以上 | 36,000ポイント以上 | 18,000マイル以上 |

ANAやJALの国内線特典航空券は、往復でおおよそ 1万〜1万5,000マイルが必要です。

楽天市場で月3万円を1年間利用すれば、キャンペーン次第で1万2,000〜1万8,000マイルを貯められる計算になり、国内往復航空券1回分に相当します。

楽天市場を普段から利用する人にとっては、実質的に年会費無料どころかプラスで持てるカードといえるでしょう。

さらに、通常なら年4〜5万円かかるプライオリティ・パス(プレステージ会員)が無料付帯します。国内でもカードラウンジが使えるため、楽天市場を使わない人でもラウンジ特典だけで十分に元を取れます。

空港ラウンジの利用特典

楽天プレミアムカードを持っていれば羽田・伊丹・関西・福岡・新千歳・那覇など、国内主要空港のカードラウンジを回数制限なく無料で利用できます。

ラウンジ内ではソフトドリンクやWi-Fi、雑誌の閲覧などができ、出発前の時間をゆったりと過ごせます。

参照元:国内空港ラウンジ

さらに、楽天プレミアムカードにはプライオリティ・パス(プレステージ会員)が無料で付帯しているのが最大のポイント!

カードの年会費11,000円(税込)だけで、世界1,300以上の空港ラウンジを年間5回まで自由に使えます。ドリンクや軽食、Wi-Fi、シャワーなどが揃い、ビジネスクラス並みの快適な環境を利用できるのが魅力です。

旅行保険の充実度

楽天プレミアムカードは、カードで旅行代を払わなくても自動的に保険が適用される 「自動付帯」タイプ のカードです。

うっかり旅行代を別の支払い方法にしてしまっても保険が効くので、手間なく安心できるのが大きなメリットです。

| 補償内容 | 海外旅行保険 | 国内旅行保険 |

|---|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 | 最高5,000万円(旅行中の交通事故や宿泊施設での火災事故等も対象) |

| 傷害・疾病治療費用 | 最高300万円 | ― |

| 賠償責任(他人にケガ・物損を与えた場合など) | 最高3,000万円 | ― |

| 携行品損害(盗難・破損など) | 年間50万円まで(自己負担3,000円) | ― |

| 救援者費用(家族が駆けつける際の交通費・宿泊費など) | 最高200万円 | ― |

旅行中のケガや病気、携行品の損害などに備えられるため、年1〜2回の海外旅行であれば十分に安心できるレベルでしょう。

海外での利便性

楽天プレミアムカードは、国際ブランドを VISA・Mastercard・JCB・American Express から選択可能です。特にVISAとMastercardは加盟店が世界的に多く、海外旅行でも安心して利用できます。

海外利用手数料は1.63%(税込)で、これは多くの国内発行クレジットカードと同水準です。

ただし、不正利用検知が過敏でちょっと怪しい決済するとカードがすぐ止まってしまうのが欠点。

旅行中に急に使えなくなることもあるのは若干不便ですが、裏を返せばセキュリティが強固という安心感にもつながります。

エポスカード|インビテーションで永年無料ゴールドにランクUP

航空マイルの還元率

エポスゴールドカードも、直接マイルが貯まるカードではありません。しかし、エポスゴールドカードで貯まるエポスポイントはJALやANAのマイルに交換できます。

JALの場合は、1 エポスポイント=0.5マイル に交換可能です。ANAも通常カードなら1ポイント=0.5マイルですが、エポスゴールドカードを持っていれば 1エポスポイント=0.6ANAマイルと交換できます。

還元率は控えめですが、エポスゴールドなら有効期限なしの永久ポイント。コツコツ貯めやすいのも魅力です。

参考元:マイルを貯めるならエポスカード

年会費

エポスゴールドカードの年会費は通常5,000円(税込)です。ただし、条件を満たすことで実質的に無料で持つことができます。

- 年間50万円以上利用すると、翌年以降から永年無料

- エポスカードからのインビテーション経由なら、最初から年会費永年無料

インビテーションの条件は公式には公開されていませんが、年間50万円程度の利用や公共料金・携帯料金の支払いに設定して日常的に使うことで案内が届きやすいと言われています。

つまり、エポスゴールドカードは多くの人にとって年会費無料で持てるゴールドカードということです。

無料で持てるにもかかわらず、空港ラウンジの利用や海外旅行保険の付帯などさまざまな特典が受けられるため、コストパフォーマンスは非常に高いです。

まずは普通カードから始めて、永年年会費無料のゴールドカードを目指すと良いでしょう。

参考元:エポスゴールドカード

空港ラウンジの利用特典

エポスゴールドカードを持っていると、国内主要空港のカードラウンジが無料で利用できます。提携ラウンジは、羽田・成田・伊丹・関西・新千歳・福岡・那覇など全国にあり、旅行前の待ち時間もゆったり快適に過ごせます。

さらに注目したいのがハワイでの優待です。ホノルル空港内の 「IASS Hawaii Lounge」 を利用可能。加えて、ワイキキショッピングプラザ内には エポス会員専用の「ホノルルラウンジ」 が用意されています。

ハワイへ行く予定があるなら大変お得ですね!

ハワイに拠点を持てるのはエポスならではの魅力です。海外旅行先でも安心感をプラスしてくれる点は、大きなメリットといえるでしょう。

参考元:ご利用いただける空港ラウンジ

旅行保険の充実度

エポスゴールドカードの海外旅行保険は利用付帯です。旅行代金や交通費をカードで支払った場合に補償が適用されます。また、国内旅行の補償はありません。

| 補償内容 | 補償額 |

|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 傷害治療費用 | 最高300万円 |

| 疾病治療費用 | 最高300万円 |

| 賠償責任 | 最高5,000万円 |

| 携行品損害 | 年間50万円まで(自己負担3,000円) |

| 救援者費用 | 最高100万円 |

年会費無料で持てるゴールドカードでありながら、ここまで補償がしっかりしているのは大きな魅力です。エポスゴールドカードは、「保険付きゴールドカード」としてコスパ最強の1枚 といえるでしょう。

参照元:海外旅行傷害保険付き(利用付帯)

海外での利便性

エポスゴールドカードは、国際ブランドがVISAのみです。

しかし、VISAは世界中に加盟店が多く、海外でも安心して利用できます。ショッピングはもちろん、ホテルのデポジットやレンタカーの保証金の支払いなど、旅行中に必須となるシーンでも安心です。

さらに、旅行者にとって心強いのが 「エポス海外サポートデスク」 の存在です。世界30都市以上に設置されており、観光案内から緊急時のトラブル対応まで日本語でサポートを受けられます。

「VISAの国際的な利便性」+「海外サポートデスクの安心感」 の両方を兼ね備えている点が、エポスゴールドカードの大きな魅力といえます。

参照元:海外サポートデスク

旅行に最強のクレジットカードの持ち方|おすすめの組み合わせ方

旅行に強いクレジットカードを探すと、どうしても「この1枚だけで最強」を求めがちです。しかし実際には、2枚を組み合わせることでそれぞれの弱点を補い合い、安心とお得の両方を最大化できます。

万が一、1枚を盗難や紛失に遭っても、もう1枚があれば安心です。

旅行スタイルに合わせたおすすめの組み合わせパターンを紹介します。

- ガチ旅行派なら「楽天プレミアムカード + JAL / ANAカード」

- コスパ重視派なら「エポスゴールドカード + JAL / ANAカード」

- バランス重視派なら「楽天プレミアムカード + エポスカード」

それぞれの特徴を詳しくみていきましょう。

ガチ旅行派なら「楽天プレミアムカード + JAL / ANAカード」

楽天プレミアムカードは、旅行特典の手厚さとポイントの貯まりやすさが魅力の1枚です。そこに、マイルが貯まりやすい航空系クレジットカードを合わせます。

- プライオリティ・パスで世界1,300以上の空港ラウンジを利用可能

- 楽天市場や楽天トラベルでポイントが効率的に貯まる

- JAL / ANAカードでフライトや日常決済から直接マイルを獲得

この2枚を組み合わせれば、旅行前から旅の質が大きく変わります。

空港ではプライオリティ・パスでゆったりと過ごせ、乗り継ぎや長時間待ちのストレスを軽減。普段の買い物では自然にポイントが積み上がり、気づけば旅行費用の節約につながります。

さらにフライトや日常決済からマイルが直接貯まるため、次の旅行へとつながる循環ができあがります。

海外旅行が大好きな人や飛行機に頻繁に乗る人には、この組み合わせが最強です。

コスパ重視派なら「エポスカード + JAL / ANAカード」

エポスゴールドカードは、条件を満たせば年会費無料で持てるゴールドカード。維持コストを抑えながら旅行に強い特典を得られるのが最大の魅力です。

- エポスゴールドは条件達成で年会費永年無料

- 海外旅行保険(利用付帯)や国内・ホノルルの空港ラウンジを利用可能

- JAL / ANAカードでフライトや日常決済から直接マイルを獲得

なお、エポスゴールドは国際ブランドが VISAのみです。そのため、JAL / ANAカードはMastercardやJCBなどVISA以外のブランド を選んでおくと、海外旅行先での支払いがより安心です。

無料で持てるカードとは思えないほど特典が充実。

旅行保険やラウンジ利用もカバーできるため、コスパの高さは抜群です。

さらにJALやANAカードを組み合わせれば、飛行機利用時のボーナスマイルや日常決済で効率よくマイルが積み上がり、旅費の節約につながります。

できるだけお金をかけずに、保険とマイルを両立させたい人にぴったりの組み合わせです。

バランス重視派なら「楽天プレミアムカード + エポスカード」

楽天プレミアムカードとエポスカード、この2枚を組み合わせれば海外も国内も安心のサポートが得られます。

- 楽天プレミアムでプライオリティ・パスを使い、海外空港ラウンジを利用可能

- エポスゴールドで国内主要空港やホノルルのラウンジをカバー

- 保険は楽天(自動付帯)+エポス(利用付帯)で補完できる

旅行前の空港ラウンジから旅先での保険やマイル活用まで、どちらのカードの強みも無駄なく使えるバランス型。コストを抑えつつ特典も保険も外せない人に最適な組み合わせです。

さらに、JALカードやANAカードを作ればフライトや日常の買い物から直接マイルを貯められるので効率は高くなります。

「これ以上クレジットカードを増やしたくない」という場合は、JALマイレージバンクカードやANAマイレージクラブカードといった無料のマイレージカードでもOK。

この方法ならとりあえずマイル口座だけ確保して、楽天やエポスで貯めたポイントを必要に応じて移行できます。

ただし、フライトボーナスマイルや日常決済でのマイルの自動加算がないという欠点があるため、本気でマイルを貯めたい人にはやや物足りないかもしれません。

まとめ|最強のクレジットカードで旅行を充実させよう!

クレジットカードは、ただの支払い手段ではなく「旅を快適にする強力な道具」です。

ラウンジでの待ち時間、ポイントからマイルへの交換、旅行保険の安心感までカードの選び方次第で、同じ旅行でも満足度は大きく変わります。

今回紹介したおすすめの持ち方は、大きく分けて3パターンです。

- ガチ旅行派:楽天プレミアムカード+JAL/ANAカード

- コスパ重視派:エポスカード+JAL/ANAカード

- バランス重視派:楽天プレミアムカード+エポスカード

「飛行機に頻繁に乗るか」「年会費をどこまで払えるか」「国内・海外どちらが多いか」など、自分の旅行スタイルに合わせて選べば失敗しません。

どうせ旅行に行くならただ決済するだけのカードではなく、ポイントもマイルもラウンジも保険も使い倒せるカードを選んでみてください。

あなたの次の旅行が、今よりもぐっと快適でお得なものになりますよ!

公式サイトで特典を確認して、今のうちに自分に合った“最強の旅行カード”を選んでくださいね。